Hirdetés

A legtöbb biztosított amerikainak kétféle egészségügyi terv van: HMO (egészségmegőrző szervezet) vagy PPO (előnyben részesített szolgáltató szervezet). Az emberek általában olyan tervre törekszenek, amely egyensúlyt teremt az alacsony levonható és a havi díjak között.

Az Affordable Care Act („Obamacare”) körül zavaró zavarok miatt azonban sok amerikai megfontolja egy harmadik lehetőséget. Ez a HDHP HSA-val, vagy egy nagymértékben levonható egészségügyi terv egészségügyi megtakarítási számlával.

Manapság egy HDHP HSA-val is készíthető ezer dollárt takarít meg Önnek évente Egyszerűen Frugal: Hogyan lehet megtanulni a személyes pénzügyeket az egyszerű módonRendszeresen aggódik a számlák és az adósságok miatt? Elveszettnek érzi magát, amikor mások pénzügyi nyelven beszélnek? Itt van a jó hír: soha nem késő megismerni a pénzt. Olvass tovább . Sajnos, mivel oly sok mítosz és tévhit van, sok amerikai félénk el az ötlettől. - Magas levonások? Őrült vagy?" De valójában nem olyan rossz, mint amilyennek hangzik. Becsületes!

Hogyan működnek az egészségmegtakarítási számlák?

Az első: először: ne keverje össze az „egészségügyi megtakarítási számlát” a „rugalmas kiadási számlával” és az „egészséggel” visszatérítési számla ”vagy„ egészségügyi kiadási számla ”. Különösen könnyű az utolsó, amely ugyanaz monogram! A különbségek e cikk hatókörén kívül esnek, de tudnod kell, hogy ezek nem ugyanaz.

Az egészségmegtakarítási számla pontosan így hangzik: megtakarítási számla, amelyet fizethet az egészségügyi ellátással kapcsolatos költségek és költségek fedezésére. Ez magában foglalja a levonásokat. De ennél több éppen megtakarítási számla. Különleges előnyökkel jár, amelyek rendkívül érdemessé teszik, valamint bizonyos korlátozásokkal, amelyek megakadályozzák, hogy kihasználják.

Vegye figyelembe, hogy a HSA nem egészségügyi terv. Használtam együtt egészségügyi tervvel. Nem helyettesíti a HMO-t vagy a PPO-t egy HSA-val. Inkább, ha a HMO vagy a PPO HDHP-nek minősül, akkor jogosult lesz arra, hogy HSA-t használja a tervében.

Az egészségmegtakarítási számla előnyei

A legfontosabb értékesítési pont az, hogy adóztatás előtti dollárt hozzájárulhat egy HSA-hoz. A járulékok adóból levonhatók, azaz ugyanúgy csökkentik az adófizetési kötelezettségét, mint a 401 (k) és az IRA hozzájárulások. Röviden: pénzt fektetni a HSA-ba azt jelenti kevesebbet fizet adókban.

Nem csak ezt, hanem a HSA pénzeszközeit is adóztatják, amíg törvényes egészségügyi kiadásokra költi őket. Mi számít legitimnek? A részletekért kérdezze meg a HSA részleteit, de az orvoslátogatások, a pótdíjak, az önbiztosítás, a levonható költségek, a vényköteles és a vény nélkül kapható gyógyszerek, valamint a szemkezelés általában mind törvényesek.

Egy másik hatalmas előnye az, hogy a HSA alapjai évről évre mozognak, megkülönböztetve a HSA-kat a rugalmas kiadási számláktól. Egy tipikus FSA az év végén nullára áll, így elveszít minden pénzt, amelyet nem költött el. Egyes munkáltatók akár egész évben járulékot fizethetnek az Ön HSA-jához. Ez ingyenes pénz!

És ne felejtsük el, hogy a nagymértékben levonható egészségügyi tervek drasztikusan alacsonyabbak a havi prémiumok, mint az alacsony vagy közepesen levonható egészségügyi tervek. Olyannyira, hogy általában a prémium-megtakarítások és a megtakarítások szempontjából jön elő. levonható költségek.

Egészségügyi megtakarítási számla használata

Ha jogosult vagy (lásd az alábbiakat), bármilyen banknál megnyithatja a HSA-t, amely támogatja az ilyen számlát. Előfordulhat, hogy munkáltatója előnyben részesíti a bankot. A számla megnyitása után megkap egy betéti kártyát és esetleg egy módszert az egyenleg online ellenőrzésére.

Bármikor, amikor fizetnie kell az egészségügyi ellátással kapcsolatos költségeket, egyszerűen ellophatja a betéti kártyát, mint bármely más kártyát. Ezt követően a pénzeszközöket levonják a számlájáról. Ennél nem sokkal egyszerűbb.

Az egészségmegtakarítási számla korlátozásai

Annak érdekében, hogy 2017-ben jogosult legyen HSA-ra, az egészségügyi tervnek meg kell felelnie az IRS-iránymutatásoknak annak érdekében, hogy HDHP-nek lehessen tekinteni:

- Az éves levonható összeg legalább 1300 USD.

- A család éves levonható legalább 2600 dollár.

- Az egyének maximálisan legalább 6550 dollár.

- Családon belüli maximálisan legalább 13 100 dollár.

Ha bármilyen okból, kivéve az egészségügyi ellátás költségeit, kilépni szeretne a HSA-ból, akkor a visszavonás összegét adóztatni kell, és egy további 10% büntetés.

Maroknyi egyéb korlátozás vonatkozik. Nem jogosult például arra, hogy te

- rendelkezzen FSA-val vagy HRA-val egy HSA mellett;

- beiratkozott a Medicare, a TRICARE vagy a TRICARE for Life programba;

- részesült VA ellátásokban az elmúlt három hónapban, kivéve a megelőző ellátást, vagy ha rokkantsági besorolása van a VA-tól;

- adóalanyként igényelhetők.

További részletek a IRS-füzet a HSA-kra, MSA-kra, FSA-kra és HRA-kra.

Végül vannak éves hozzájárulási korlátok a HSA-k számára. 2017-ben a határértékek:

- 3400 dollár az egyéni tervekhez (55 év alatti);

- 4400 USD az egyéni (55 éves vagy annál idősebb) tervek számára;

- 6750 dollár a családi tervekhez (55 év alatti);

- 7750 dollár a családi tervekhez (legalább 55 éves).

Vegye figyelembe, hogy a HSA-járulékokat minden hónapban meg kell jelentenie, amikor nem jogosult HSA-ra az adott évben. Például, ha egy 55 év alatti magánszemély, és januárban és februárban nem volt képes támogatásra, akkor csak 3 400 dollár x 10/12 = 2 833 dollár járulhat hozzá a HSA-hoz.

A HSA az Ön számára legmegfelelőbb? Hogyan lehet megtudni

A HSA legnagyobb hátránya a magas levonhatóság követelménye.

A legtöbb HDHP megköveteli, hogy a legtöbb kiadást a zsebéből fizessen be, a levonható összeg előtt A terv elkezdi a hozzájárulást, és még akkor is meg kell fizetnie az euróbiztosítást, amíg meg nem érte a zsebében maximális. Ezt követően minden más 100% -ot fedezi. A részletek a tervtől függően változhatnak, de ez általában a struktúra.

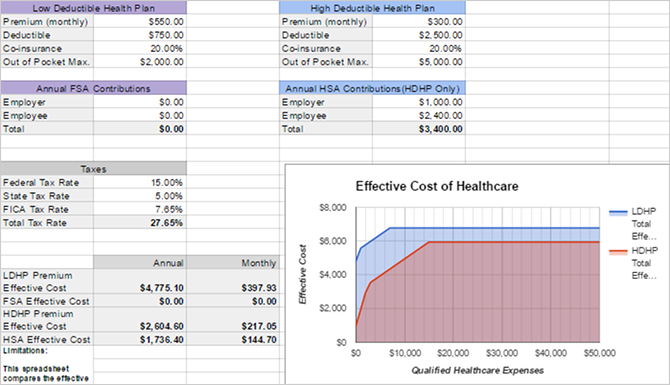

De a HDHP levonásait ellensúlyozza az alacsonyabb havi díjak, amelyek pénzt takaríthatnak meg. Vessünk egy gyakorlati összehasonlítást két terv felhasználásával, amelyeket a családomnak ajánlottak fel. Az egyik egy alacsony levonhatóságú egészségügyi terv (LDHP), a másik pedig a HDHP típusa, amelyről már tárgyaltunk.

- LDHP: Havonta 550 USD / levonható 750 USD / 2000 dolláronként max. / 20% együttes biztosítás.

- HDHP: Havonta 300 USD / levonható 2500 USD / 5000 dolláronként max. / 20% -os együttes biztosítás.

A nagyon egészséges ember Akik soha nem használják a biztosításukat, évente 6600 dollárt költenek a hagyományos alacsony levonhatóságú tervre és 3 600 dollárt a nagy levonhatóságú tervre. Nemcsak 3000 dollárt takarítanak meg az éves díjakban a nagy levonhatóság mellett, hanem ezer adózás előtti dollárt is megtakaríthatnak egy HSA-ban.

A nagyon beteg ember aki ki akarja fizetni a biztosítását, az évi 8600 dollárt költene az alacsony levonhatóságú tervre, vagy pedig 8600 dollárt a nagy levonhatóságú tervre. De ne felejtsük el, hogy a nagymértékben levonható terv fizetendő az adózás előtti dollárért! Az alacsony levonható forgatókönyv szerint 8 600 dollár fizetése nagyjából megegyezik a 11 467 USD adózás előtti dollárral. Ebben a példában a HDHP valójában költséghatékonyabb, ha azt várja, hogy elérje a zseben kívüli maximumot.

A tipikus személy aki biztosításuk egy részét használja, de nem mindegyikét, egy kicsit trükkösebb felmérni. Képzelje el például egy mentõhelyi látogatást, amely 15 000 dollárba kerül. Az alacsony levonhatóságot igénylő program esetén előfordulhat, hogy csak 200 dolláros copayt kell fizetnie. A nagymértékben levonható terv megköveteli a teljes számla befizetését a levonható összegig (2500 dollár), majd a fennmaradó összeg 20% -os társbiztosításáért (12 500 dollár x 20% = 2500 dollár). Ha ez volt az egyetlen orvosi költsége egész évben, akkor az első terv 6800 dollárba kerülne egy évre, míg a második terv 8600 dollárra kerülne.

És ne felejtsük el, hogy az alacsony levonhatóságú tervek jobb fedezetet nyújtanak az egészségügyi ellátás továbbra is fizető, levonható szakaszában. Például a nagymértékben levonható terv opcióm csak akkor kezd el diagnosztikai teszteket fedezni, miután teljesítettem a levonhatóságot. Az alacsony levonhatóságú terv opcióm a diagnosztikai tesztek 100% -át lefedi még a levonhatóság teljesítése előtt is.

A HSA és a nem HSA tervek összehasonlítása

Oké, a fentiek sok matematikát, számok ropogását és időt igényelnek. Lehet, hogy nincs meg akarata vagy a lehetősége, hogy megtegye ezt. Nincs ott olyan eszköz, amely elrontaná a számokat az Ön számára? Valójában igen!

A reddit felhasználó, a HSASpreadsheetGuy nevű létrehozott egy Google táblázatot amely automatikusan összehasonlítja a nagy levonhatóságú terv potenciális költségeit a HSA-val szemben az alacsony levonhatóságú tervvel szemben. Az adómegfontolásokat is figyelembe veszi. Egyszerre csak két tervet lehet összehasonlítani, de mégis rendkívül hasznos. Ez a következőképpen használható:

- Nyissa meg a táblázatkezelő a Google Táblázatokban.

- Menj Fájl> Másolat készítése ... hogy átmásolja a saját Google Drive-ba.

- Töltse ki a táblázat táblázatait: Alacsony levonhatósági egészségügyi terv, éves FSA hozzájárulások, nagy levonhatósági egészségügyi terv, éves HSA hozzájárulások és adók.

- Nézd meg az eredményt Hatékony költségek hogy lássa, melyik kínál több értéket. A jobb oldali grafikon kiválóan alkalmas a különbségek megjelenítésére.

Amint látni fogja, minél többet járul hozzá a HSA-hoz, annál jobb lesz a nagymértékben levonható terv. Ez egy HSA szépsége: a magas levonhatóság ellenére adózás előtti dollárral fizet. Tehát hosszú távon sok a megtakarítás.

Röviden: a HSA-val rendelkező HDHP kiváló pénzmegtakarítást jelenthet valakinek nagyon egészséges vagy Nagyon beteg, de csak akkor, ha te amennyire csak tudsz hozzájárulni a HSA-hoz. Ha nincs elegendő megtakarítás ahhoz, hogy egy adott időpontban fedezze a zsebében levő maximumot, akkor inkább egy alacsonyabban levonható tervet választhat. Ha nem egészséges vagy egészségtelen, akkor inkább az alacsonyabb levonhatóságot igénylő tervet is részesítheti előnyben.

Ne feledje: őrizze meg bevételeit

Egy dolog az áldozat csalárd adóbevallások Hogyan lehet megóvni az adócsalást az adószakaszról?Az adócsalások száma egyre növekszik, és az adóbevallás interneten történő benyújtása teszi a célpontjává. Mit tehet annak biztosítása érdekében, hogy ebben az évben ne váljon adócsalás áldozatává? Olvass tovább . Másik lehetőség az adócsalás elkövetése az egészségügyi megtakarítási számlájának visszaélésével. Mivel a HSA-kkal könnyen visszaélhetnek, felelősségteljesnek kell lennie. Soha ne használja fel jogosulatlan egészségügyi kiadásokra. Ha az IRS ellenőrzést végez, akkor képesnek kell lennie igazolni a jogszerű kiadásokat.

Mint ilyen, bármikor, amikor fizet a HSA bankkártyájával, mindig kapjon nyugtát. Függetlenül attól, hogy ez a nyugta papír vagy digitális - nem számít, amíg megkapod.

Ha papír nyugtát kap, akkor ezt feltétlenül meg kell adnia szkennelje be PDF-dokumentumként A legjobb átvételi alkalmazások számlák szkennelésére, követésére és kezeléséreEzek a nyugtázó szkenner alkalmazások segítenek minden számla szkennelésében, mentésében és rendezésében személyes vagy üzleti igényeinek megfelelően. Olvass tovább . Rengeteg eszköz létezik ehhez, ideértve az ingyenes vagy fizetett mobil alkalmazásokat, valamint a számítógép fizikai szkennereit. Akárhogy is, csak ellenőrizze, hogy biztonságosan tárolja-e ezeket a PDF-fájlokat, és feltétlenül készítsen biztonsági másolatot 5 alapvető biztonsági mentési tény minden Windows felhasználónak tudnia kellSoha nem fáradunk arra, hogy emlékeztessük Önt arra, hogy készítsen biztonsági másolatot és biztonságban tartsa adatait. Ha kíváncsi, hogy mi, milyen gyakran és hol kell biztonsági másolatot készíteni a fájlokról, akkor egyenes válaszokat kapunk. Olvass tovább !

A titkos ok, amiért a HSAs Rock

A fentieken kívül további két dolgot kell tudni a HSA-król.

Először is befektethet HSA-alapokat anélkül, hogy a jövedelem után adót fizetne. Ebben az értelemben egy HSA nagyszerű nyugdíjjárművet hoz létre a 401 (k) és az IRA mellett. De vitathatóan még jobb is, mert hármas adókedvezményben van. Adóztatás előtti pénzt kell befizetnie, a befektetési jövedelmet nem adóztatják, és adómentes kivonatot vonhat maga után a megfelelő egészségügyi költségekre.

Másodszor, elhalaszthatja a jövőbeli egészségügyi költségek visszavonását. Tegyük fel, hogy az orvos látogatása ma 100 dollárba kerül. Fizethet érte a zsebéből, elmentheti a nyugtát, majd a jövőben bármikor 100 dollárt vonhat le a HSA-tól. Nincs határidő az egészségügyi kiadások felmerülése és annak visszavonása között.

Sok pénzügyi hozzáértésű ember hagyja hozzájárulását a HSA-kba, befekteti őket a piacra, hagyja, hogy növekedjenek az összetett kamatok révén, és halasztott visszavonásokat hajtanak végre, amikor valamilyen jövőbe kerülnek kor, mint például a nyugdíjba vonulás 5 elfogadott személyi pénzügyi tanácsadás, amelyet figyelmen kívül kell hagyniSok jó személyes pénzügy van benne, de vannak olyan pénzügyi tanácsok, amelyeket mindenképpen figyelmen kívül kell hagyni. Íme öt a leggyakoribb. Olvass tovább . (Az éves hozzájárulási limit azt jelenti, hogy alternatív költségek merülnek fel a kivonások meghozataláért. Ne felejtse el, hogy később nem tud hozzájárulni ehhez a pénzhez.)

Ha azt tervezi nyugdíjba léphet, amint csak lehetséges Tud korán nyugdíjba menni? Ezek a számológépek megmondjákA pénzügyi függetlenség és a korai nyugdíjba vonulás (TŰZ) nagy célok, de hogyan lehet kitalálni, ha lehetséges? Ezek a számológépek segítenek. Olvass tovább , a HSA rendkívül hatékony befektetési eszköz. Néhányan azt is javasolják, hogy fontossági sorrendbe állítsa a 401 (k) és az IRA felett, miután kihasználta a társasághoz kapcsolódó előnyöket. Nem biztos benne, hogy a nyugdíjazáshoz jár-e? Lásd most ezekkel 40 nyugdíjas számológép és eszköz Elegendő megtakarítást nyugdíjazni? Tudja meg ezen 9 eszköz használatávalA nyugdíjba történő megtakarítás az egyik legfontosabb dolog, amit megtehetsz - de honnan tudja, ha elegendő megtakarítást tett? Íme 9 eszköz, amelyek segítségével megtudhatja. Olvass tovább .

Remélhetőleg most már meglátja, miért lehet a HSA a megfelelő körülmények között csodálatos. Mit gondolsz? Boldog, hogy magasabb díjakat fizet az alacsonyabb levonásokért? Ossza meg velünk gondolatait a megjegyzésekben!

Image Hitelek: mirtmirt / Shutterstock

Joel Lee B.S. számítástechnikában és több mint hat éves szakmai írói tapasztalat. A MakeUseOf főszerkesztője.